ZAVAROVANJE IN VARČEVANJE V ENEM

ENKRATNI ŽIVLJENJSKI BONUS je naložbeno zavarovanje z enkratno premijo, ki vas razbremeni skrbi in istočasno plemeniti vaše premoženje.

- Zavarovanje je namenjeno osebam, starim med 14 in 65 let, ki poleg življenjskega zavarovanja želijo tudi dolgoročno varčevanje in so pripravljene prevzeti naložbeno tveganje z namenom potencialnih višjih donosov.

- Omogoča vam brezskrbno varčevanje za pokojnino ali druge dolgoročne cilje z optimalnimi donosi ob stalnem prilagajanju naložb razmeram na trgu.

Prednosti

Z zavarovanjem ENKRATNI ŽIVLJENJSKI BONUS:

- Imate zavarovanje in hkrati varčujete za svojo prihodnost.

- Vašo naložbo upravljajo najboljši strokovnjaki.

- Imate pregled in nadzor nad svojim premoženjem.

- Varno, inovativno in dinamično plemenitimo vaša sredstva.

BONUS

Za zvestobo ste nagrajeni in privarčujete več.

Iz sredstev, ki so vezana na Aktivno naložbo se pripisujejo bonusi. Bonus se prvič pripiše po koncu poslovnega leta po petih letih veljavnosti zavarovanja, nato se bonus pripisuje vsako naslednje leto. Večji, kot je del sredstev vezan na Aktivno naložbo, več bonusa vam pripišemo na naložbeni račun.

Informativni izračun

Informativni izračun za osebo, staro 45 let, ki ima privarčevana sredstva v višini 10.000 EUR in bo le-ta v celoti potrebovala čez 20 let. Zavarovalna vsota je v prvem zavarovalnem letu enaka stanju na naložbenem računu, povišanem za 1.000 EUR, po izteku prvega zavarovalnega leta pa je enaka seštevku stanja na naložbenem računu in 500 EUR. V izračunu je predviden donos v višini 4 % letno. Gibanje vrednosti premoženja je informativne narave, saj so dejanski prihodnji donosi v posameznih letih lahko višji ali pa nižji od predvidenega.

GENERALI zavarovalnica d.d. ne jamči za bodoči donos, saj je le-ta odvisen od gibanja vrednosti enote naložbe v prihodnosti. V informativnem izračunu je predviden bonus v višini 0,5 % od vrednosti premoženja Aktivne naložbe.

Naložbeni cilji

ENKRATNI ŽIVLJENJSKI BONUS omogoča, da si sami izberete svoj naložben CILJ.

Dokumenti s ključnimi informacijami so na voljo na tej povezavi.

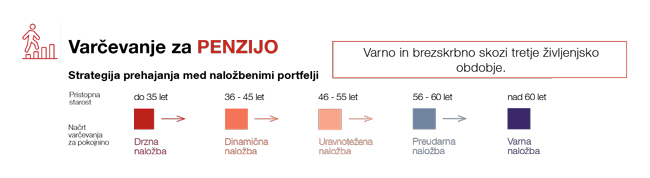

Glede na vašo starost in želeno višino zavarovalne premije skupaj določimo mesečni varčevalni znesek, ki ga investiramo v ustrezne naložbe ter tako poskrbimo za ustrezen dodatni prihodek po upokojitvi. Bližje kot ste zastavljenemu cilju, bolj varne so vaše naložbe. Zanje skrbijo naši strokovnjaki, ki jih za vas sproti prilagajajo.

Ko svoj varčevalni cilj dosežete, si lahko sami izberete način izplačila privarčevanega zneska. Lahko ga prejmete v enkratnem znesku ali v obliki rente oz. dodatka k pokojnini.

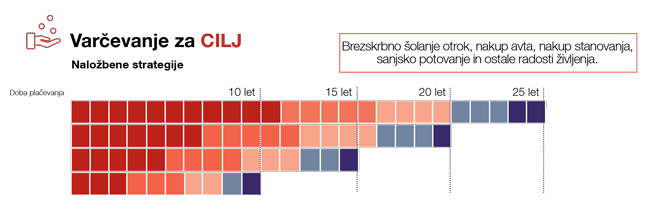

Zastavite si cilj in izberete ročnost varčevanja – npr. nakup stanovanja v roku 15 let. Glede na vaše želje in potrebe vašo naložbo umestimo v najbolj optimalen investicijski sklad in skrbimo, da naložba skozi čas in z višanjem privarčevanih sredstev postaja vse varnejša. Portfelj se bo namreč s približevanjem naložbenemu cilju spreminjal ter se tako izognil nevarnosti, da vrednost premoženja na naložbenem računu drastično zaniha. Vsi si želimo, da bi bile naše naložbe donosne in varne, kajne?

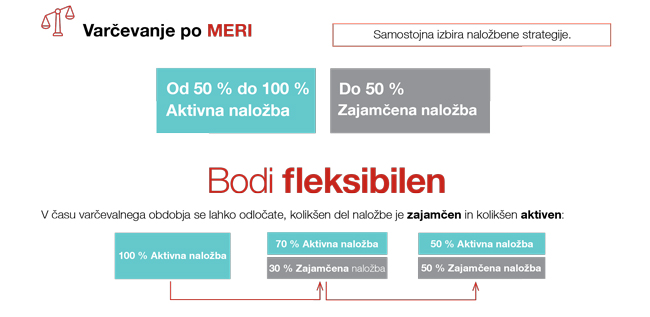

S pomočjo naših strokovnjakov lahko oblikujete naložbe, ki bodo v popolnem sozvočju z vašimi željami glede na vaše naložbeno pričakovanje in stopnjo tveganja, ki ste ga pripravljeni sprejeti v povezavi z želenimi donosi. Kakšne so vaše želje?

Mojo naložbo upravljajo najboljši strokovnjaki

Naložbe aktivno spremljamo ter z namenom optimiziranja varnosti in donosnosti vaše naložbe ustrezno razporejamo sredstva.

Po načelu dobrega gospodarja naši strokovnjaki mesečno prilagajajo naložbe in tako učinkovito skrbijo za optimalno upravljanje in plemenitenje vašega premoženja. Naš glavni cilj je stabilna in dolgoročna rast vašega premoženja, pri čemer sledimo načelom varnega in preudarnega investiranja. Ko se približujemo cilju varčevanja, naložbeni portfelj samodejno prehaja iz bolj tveganih v manj tvegane naložbe.

Naložbeni portfelji, ki lahko sestavljajo naložbeni cilj Varčevanje za PENZIJO in Varčevanje za CILJ:

Je najbolj tvegan progresivno usmerjen naložbeni portfelj z načrtovano alokacijo 90 % v delniške investicijske sklade in 10 % v obvezniške investicijske sklade in sklade denarnega trga.

Je nekoliko manj tvegan naložbeni portfelj z načrtovano alokacijo 75 % v delniške investicijske sklade in 25 % v obvezniške investicijske sklade in sklade denarnega trga.

Je srednje tvegan naložbeni portfelj z načrtovano alokacijo 60 % v delniške investicijske sklade in 40 % v obvezniške investicijske sklade in sklade denarnega trga.

Je nižje tvegan naložbeni portfelj z načrtovano alokacijo 40 % v delniške investicijske sklade in 60 % alokacijo v obvezniške investicijske sklade in sklade denarnega trga.

Je nizko tvegan naložbeni portfelj z načrtovano alokacijo 90 % v nižje tvegane obvezniške investicijske sklade in sklade denarnega trga ter nižje tvegane fleksibilne sklade ter 10 % v nižje tvegane delniške sklade.

Naložbene možnosti pri cilju Varčevanje po MERI:

Kako ravnati v primeru, ko se vam kaj zgodi?

Ko se vam kaj zgodi, npr. nezgoda ali obolelost za eno od kritičnih bolezni, je treba ravnati v skladu z navodili zavarovalnice ter v najkrajšem možnem času prijaviti zavarovalni primer.

- V primeru smrti mora upravičenec predložiti pisni zahtevek, zato je zelo pomembno, da svoje upravičence seznanite, da ste poskrbeli za njihovo varnost.

- Poleg pisnega zahtevka mora upravičenec na svoje stroške čim prej priskrbeti in predložiti polico, izvod iz matične knjige umrlih, dokazilo o vzroku smrti in dokazilo, da sme zahtevati plačilo, če to ni razvidno iz police.